Opção de parcelar a dívida após 30 dias não impediu que as dívidas em atraso subissem para quase 40%; economistas explicam.

A regra que permite parcelar as dívidas do cartão de crédito a juros menores não impediu o aumento da taxa de inadimplência. Desde o início da mudança do chamado “rotativo” do cartão de crédito, em abril, cresceu de 34,48% para quase 40% o percentual dos que não pagaram o valor mínimo da fatura ou atrasaram as parcelas por mais de 90 dias, mostram dados até agosto do Banco Central.

Pela nova regra, o consumidor só pode fazer o pagamento mínimo de 15% da fatura do cartão uma vez e rolar a dívida por até 30 dias. Depois desse período, ele precisa escolher entre pagar todo o valor ou parcelar essa dívida em outra linha de crédito, mais barata.

Antes da mudança, o consumidor podia fazer o pagamento mínimo diversas vezes. Como o cartão de crédito tem uma das mais altas taxas de juros do país, a dívida do rotativo crescia exponencialmente.

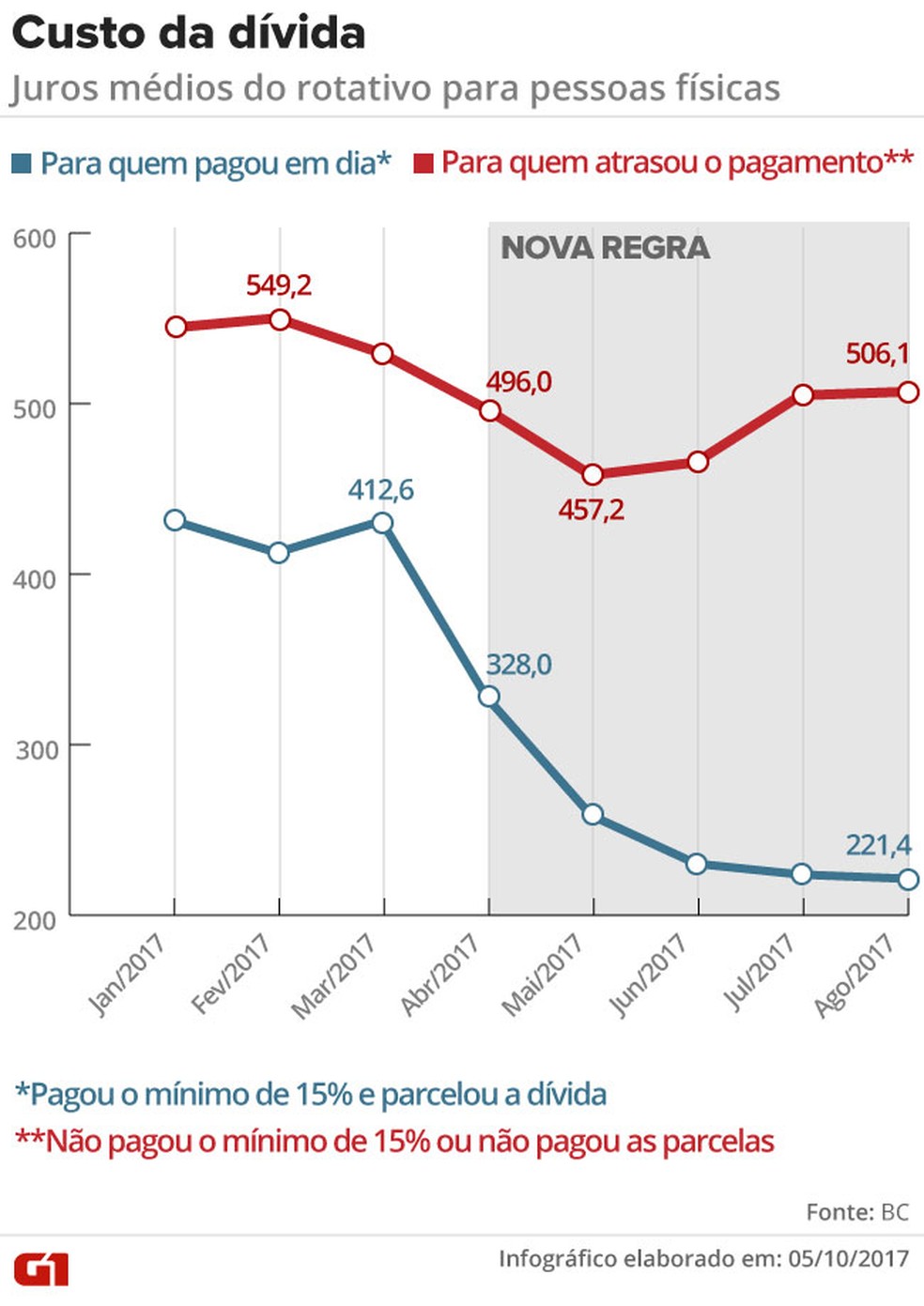

A expectativa era de que, com a mudança, os juros do cartão de crédito ficassem mais baixos, o que ajudaria a reduzir a inadimplência. As taxas de fato caíram, mas as dívidas não pagas no rotativo cresceram.

(Foto: Arte/G1)

O economista da Boa Vista SCPC, Flávio Calife, considera esse aumento da inadimplência um “grande paradoxo”, mas pondera que ele é relativamente pequeno para ser visto como tendência ou uma consequência da nova regra.

“Uma hipótese é que os juros não caíram para todos. O custo para quem não fez o pagamento mínimo continua muito alto”, avalia Calife.

O diretor-executivo da Associação Brasileira das Empresas de Cartões de Crédito e Serviços (Abecs), Ricardo Vieira, explica que o aumento da taxa de inadimplência do rotativo não indica que o percentual de maus pagadores aumentou.

Segundo Vieira, o volume de dívidas daqueles que pagaram os 15% da fatura e saíram do rotativo em 30 dias caiu em uma velocidade maior que as dívidas dos que nada pagaram e continuam devedores a juros cumulativos. Com isso, a proporção dos que estão em atraso ficou maior, elevando a taxa de inadimplência do rotativo.

“Com o cenário de melhora da economia, não temos dúvida que a tendência de redução do atraso nos cartões se verificará nos próximos meses”, conclui o executivo da Abecs.

Juro mais baixo, mas não para todos

Dados do BC mostram que, em agosto, 60% de todo o volume financiado pelas dívidas do cartão (R$ 20,6 bilhões) concentravam-se no chamado “rotativo não regular” – aqueles que não pagaram o valor mínimo da fatura ou atrasaram as parcelas do cartão após os 30 dias de rotativo.

Para estes, os juros continuavam nas alturas – acima de 500% ao ano no mês de agosto. Já quem usou o rotativo por 30 dias e quitou ou aderiu ao parcelamento viu a dívida ficar bem mais barata que há alguns meses. Os juros, para este público, quase caíram pela metade, passando de 431,6% para 221% ao ano em agosto, segundo o BC.

Procurado, o BC esclareceu ao G1 que as operações inadimplentes no rotativo têm menor chance de ser parceladas. “Essa diferença de comportamentos justifica algum aumento do percentual de operações inadimplentes”, informou o órgão.

(Foto: Arte/G1)

Na avaliação do BC, no entanto, a redução das taxas de juros do cartão de crédito e o incentivo ao parcelamento dos saldos devedores com a nova regra “certamente contribuirão para a redução da inadimplência dessa modalidade de crédito”, informou o órgão.

Falta de clareza na fatura

Para a coordenadora do Procon-SP, Renata Reis, a falta de clareza sobre a nova regra e sua complexidade são os maiores problemas. Segundo ela, grande parte não sabe, por exemplo, que a proposta de parcelamento feita pelos bancos não é obrigatória.

“O consumidor pode procurar fora da instituição financeira outras linhas mais baratas para quitar a dívida do cartão”, diz Renata. “Mesmo que a empresa diga que ele não é obrigado a parcelar, ele pode ser induzido ao erro”, acredita.

Segundo a coordenadora do Procon, o parcelamento da fatura, mesmo a juros menores, também pode levar ao superendividamento. “Nem sempre o que foi proposto pelo banco vai se adequar à capacidade financeira do consumidor”, diz. “Houve uma diminuição dos juros, mas esta taxa ainda pode continuar muito alta.”

Após a mudança no rotativo, o Procon-SP recebeu reclamações de consumidores com dificuldades em entender as regras propostas na fatura, mas não informou o número de ocorrências. Entre os casos, os consumidores confundiram o valor da parcela com a simulação feita pelo banco na fatura.

Outro problema, segundo Renata, é que o parcelamento tem caído de forma instantânea para quem tem débito automático da fatura do cartão. “Nestes casos, também ocorreu de o parcelamento da dívida ter sido debitado automaticamente”, aponta.

O Procon-SP notificou instituições financeiras pelo uso indevido do termo “parcelamento automático” e até “compulsório” na fatura, segundo a coordenadora do órgão. O uso destes termos não está previsto na resolução do rotativo e pode induzir o consumidor ao erro, acrescenta.

“O consumidor é livre para escolher se prefere parcelar a dívida, quitá-la ou escolher outra linha de crédito mais vantajosa para seu perfil”, esclarece.

Queixas sobre cartões no topo de ranking

No segundo trimestre deste ano, as reclamações sobre a prestação inadequada de informações sobre produtos e serviços lideravam o ranking de queixas a bancos e instituições financeiras do Banco Central, com 1.655 casos.

Irregularidades relacionadas aos serviços de cartões de crédito apareciam em terceiro lugar na lista de reclamações procedentes registradas no BC, com 1.117 casos.

Fonte: G1 Economia