Falta de informação por parte do tomador e desinteresse dos bancos limitam uso da opção que existe há seis anos

De um lado, a falta de conhecimento por parte dos consumidores. Do outro, o pouco interesse comercial das instituições financeiras. No meio disso, a portabilidade de dívidas, um mercado regularizado há seis anos no Brasil e que, segundo os especialistas, poderia ser uma alternativa interessante para o consumidor endividado em tempos de queda de taxa de juros. No entanto, é apenas um traço nas estatísticas do setor de crédito.

Segundo dados do Banco Central (BC), em agosto de 2017, a portabilidade movimentou R$ 1,7 bilhão, com valor médio de R$ 8,2 mil por operação. Isso representa 0,05% dos R$ 3,046 trilhões totais financiados no Brasil em igual período, ou 0,12% se comparado apenas com o montante geral de crédito para pessoa física, que ficou em R$ 1,43 trilhão no mesmo agosto.

Troca-troca

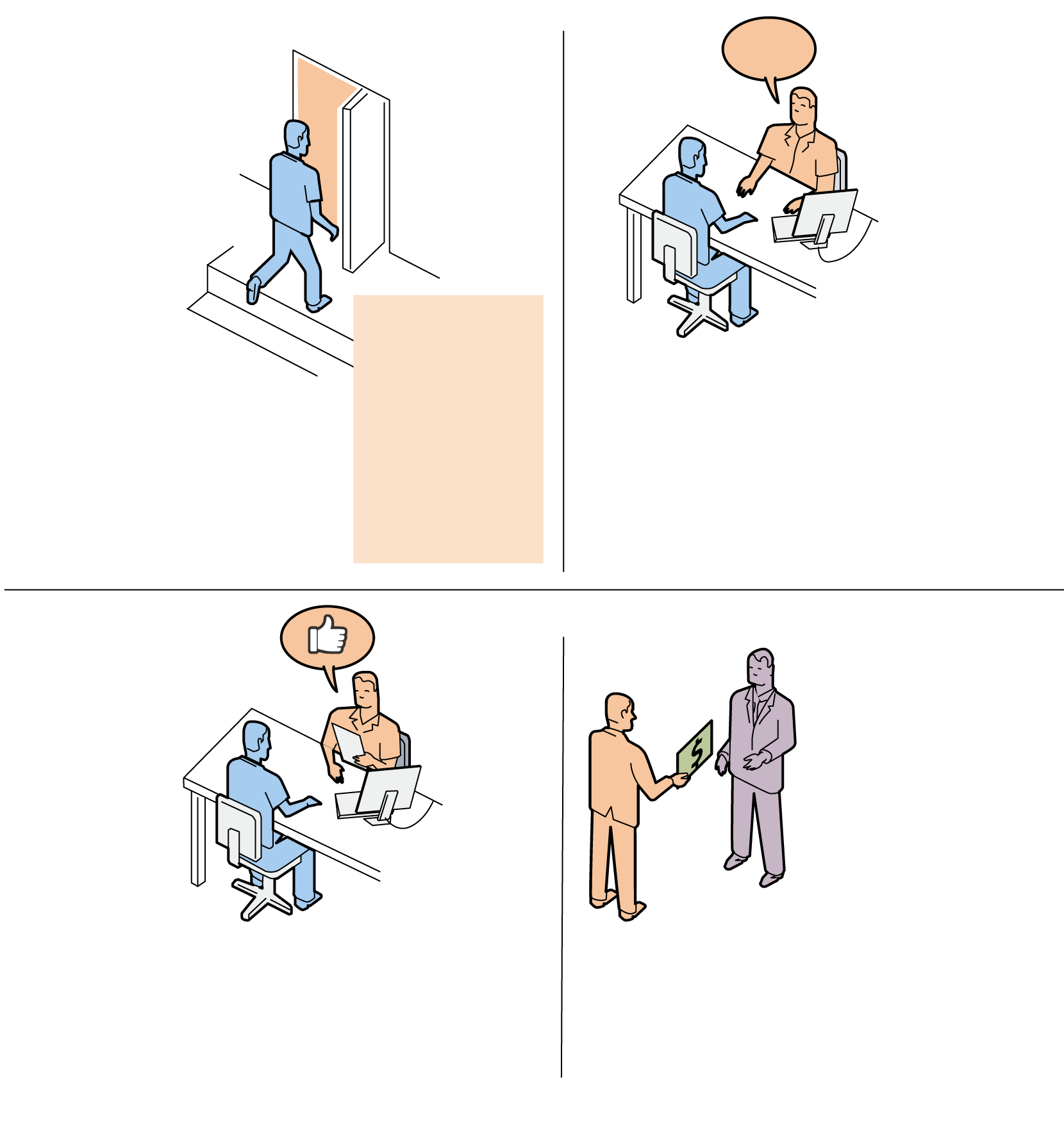

Saiba como você pode fazer a portabilidade da sua dívida

BANCO %

Importante

O banco precisa informar o Custo Efetivo Total (CET) da dívida em andamento, que inclui outras taxas, seguros e impostos

1º passo

Vá ao banco no qual a sua dívida atual está e solicite todas as informações sobre o seu débito como o valor, as prestações a pagar e os juros cobrados

2º passo

Conheça as opções de juros ofertados no mercado. Essa pesquisa pode começar pelos site das instituições de crédito, mas a melhor opção é ir pessoalmente às agências

3º passo

Escolhida a instituição, o banco precisa aceitar a portabilidade. Depois de analisar o perfil da dívida e o seu histórico como cliente, a instituição bancária pode recusar o recebimento dos débitos

4º passo

Após aceitar a portabilidade, o banco pagará o seu débito com a antiga instituição bancária de forma integral. Com isso, você passa a dever para o novo banco

Fonte Banco Central e Idec

Para o professor Rodolfo Olivo, coordenador de graduação da FIA, os números mostram que a portabilidade, apesar de interessante no papel, ainda não pegou no País. “Enquanto os bancos ganharem mais dinheiro com investimento em renda fixa do que emprestando para os clientes, a oferta de produtos para portabilidade vai continuar assim, praticamente inexistente”, destaca.

A concentração bancária no País é indicada pela economista do Instituto Brasileiro de Defesa do Consumidor (Idec), Ione Amorim, como outro fator que impede a popularização da portabilidade. “Como temos uma concentração bancária muito grande não há uma concorrência forte entre os bancos, então eles não estão muito interessados em atrair mais clientes por meio da portabilidade”, avalia.

Para o economista-chefe da Associação Nacional das Instituições de Crédito, Financiamento e Investimento (Acrefi), Nicola Tingas, de fato os bancos ainda não atacaram esse mercado. O que se vê atualmente em portabilidade de dívidas é fruto do impacto das novas regras para o rotativo do cartão, que obriga o usuário a buscar uma alternativa de financiamento depois de um mês devendo para o cartão. “Com a queda dos juros pode ser que as instituições comecem a investir na portabilidade”, diz ele.

Desconhecido. Para além do desinteresse das instituições, executivos do mercado apontam também que a maior parte dos clientes ainda não conhece ou sabe o que é e como funciona a portabilidade. “Quando sabem, acabam desistindo porque o processo em si é muito complicado e leva algum tempo”, conta uma das fontes.

A portabilidade de dívida cresceu no Banco do Brasil (BB) nos últimos meses, mas o banco oferece essa possibilidade no atendimento direto aos clientes, o que ajuda a derrubar uma das principais barreiras: a falta de informação. “A portabilidade vem aumentando, especialmente pela assessoria financeira que o BB oferece aos seus clientes. Isso faz parte da nossa estratégia de relacionamento”, informou o banco, em nota.

Sem conhecimento, a troca de dívida continua sendo uma das alternativas mais adotadas. As pessoas adquirem um novo empréstimo para quitar todos os outros débitos, que vão desde empréstimos anteriores até contas. “Observamos essa troca por muitos clientes que nos procuram”, afirma a head de produto da fintech de crédito Geru, Tatiana Floh.

“A preocupação das pessoas em ter um histórico de crédito melhor e a busca por empresas que tenham propostas de juros melhores também cresceu”, diz Tatiana. A executiva acredita que os brasileiros entendem cada vez mais o mercado de crédito e, com isso, estão aprendendo a usar melhor os recursos aos quais têm acesso. Tatiana espera que o recebimento do 13.º salário ajude a estimular a busca das pessoas por troca de dívida, aquecendo esse mercado nos próximos meses.

Mas os brasileiros podem encontrar dificuldade no acesso ao crédito. Isso porque, apesar dos anúncios, a oferta pelas instituições bancárias continua restrita, já que elas temem a retomada da inadimplência.

Fonte: Estadão