A Alesp (Assembleia Legislativa de SP) tenta concluir a votação de um projeto de lei do governador Geraldo Alckmin (PSDB) que altera as regras para inclusão de consumidores com dívidas em cadastros de inadimplentes.

O texto-base foi aprovado no último dia 21 com 53 a favor e 12 contra, mas restam nove emendas a serem votadas, a maioria tentando derrubar pontos polêmicos.

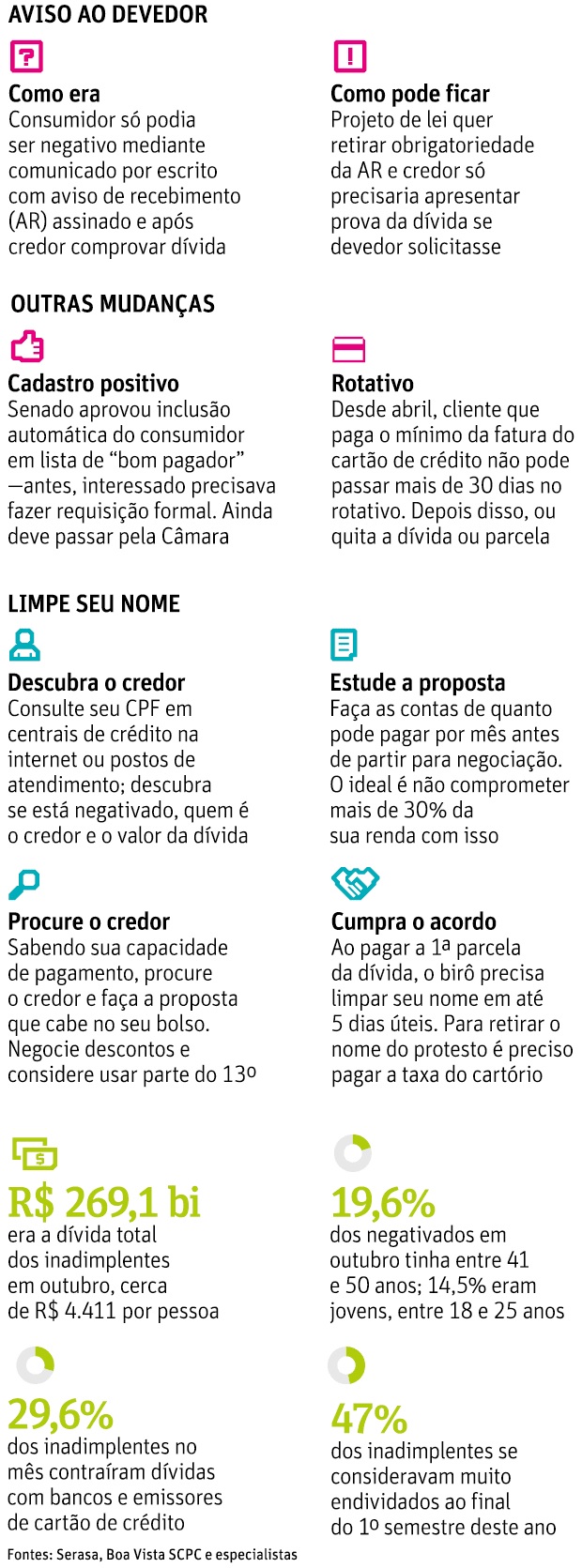

Pelo projeto, empresas de proteção ao crédito continuariam sendo obrigadas a avisar o devedor por escrito antes de negativar seu nome —como determina o Código de Defesa do Consumidor—, mas não seria mais necessária a comunicação via carta com Aviso de Recebimento (AR), que requer assinatura de quem a recebe no endereço do destinatário.

O texto dispensa ainda empresas mantenedoras dos cadastros de exigirem dos credores provas da existência da dívida, a não ser que os consumidores as solicitem.

A Facesp (Federação das Associações Comerciais de SP), que defende o projeto, alega que a mudança na forma de comunicação deve desburocratizar o mercado de crédito. “Ao acabar com a obrigatoriedade do AR, a legislação abre as portas para a utilização de meios mais rápidos, mais baratos e mais eficientes de comunicação entre empresa e consumidor”, disse Alencar Burti, presidente da Facesp.

Deputados contrários ao projeto e entidades de defesa do consumidor, no entanto, argumentam que as medidas vão tornar mais fácil negativar os devedores, sem que eles fiquem sabendo.

“A lei estadual [de 2015] deixa mais clara e evita interpretação equivocada do Código de Defesa do Consumidor, que assegura caber ao fornecedor comprovar a comunicação”, diz Sonia Amaro, advogada da Proteste.

“O projeto é prejudicial ao consumidor, especialmente em um momento como esse de crise, que pode ter seu nome negativado sem saber ou ter a garantia de que há documento comprovando a dívida”, diz o deputado Alencar Santana, da liderança do PT,segundo quem “infelizmente” o projeto deve passar.

Para Claudio Marçal, presidente da Anoreg, associação dos cartórios —onde dívidas são protestadas—, a discussão em torno do AR desvia o foco. “Eles [birôs de crédito] estão usando como pano de fundo para aprovar o que lhes interessa. Eles não podem nem pensar em ter que exigir comprovação do débito, porque isso impactaria muito sua operação”, diz.

Segundo Marco Aurélio Bertaiolli, vice-presidente da Facesp, documento comprovando inadimplência é exigido pelo Serviço Central de Proteção ao Crédito e cartórios.

ATENÇÃO AO CPF

Entidades que defendem a mudança na forma como credores informam a devedores suas dívidas, proposta pelo governo de São Paulo, alegam que a medida vai ajudar a baratear os custos e taxas ao consumidor paulista.

A entrega de notificação de débitos como carta com Aviso de Recebimento (AR) —exigida desde 2015— custa R$ 10 a mais que o envio de uma carta comum. Segundo Marco Aurélio Bertaiolli, vice-presidente da Facesp (Federação das Associações Comerciais de SP), 30% dos consumidores não são encontrados mesmo com AR.

Se a carta não é assinada, o credor precisa protestar a dívida em cartório. Nesse caso, para limpar seu nome o devedor precisa quitar suas obrigações, comprovar no cartório o pagamento e solicitar a suspensão do protesto –serviço que cobra taxas.

“O crédito em São Paulo se transformou em uma burocracia cara e isso culmina nos juros”, diz Bertaiolli.

Se o processo é mais custoso para os birôs de crédito, isso é transferido a seus clientes, lojistas, por exemplo, e, em última instância, pode chegar ao consumidor, afirma Claudia Yoshinaga, coordenadora do Centro de Estudos em Finanças da Fundação Getulio Vargas.

Para a planejadora financeira Paula Sauer, os devedores não habituais tendem a ser os mais prejudicados caso o PL 874/2016 seja aprovado na Alesp como está.

“Normalmente, quem está devendo sabe que em algum momento a cobrança vai chegar. Mas, às vezes, o devedor é um bom pagador. Por algum motivo, não conseguiu pagar ou foi vítima de fraude [roubo de dados] e, como não costuma usar o CPF, só vai descobrir quando precisar mesmo de crédito”, diz.

A QUE PREÇO?

Apesar das sucessivas quedas na Selic (a taxa básica de juros do país), hoje em 7,5% ao ano, os juros não dão trégua ao consumidor.

Em outubro, os juros médios nas operações de crédito com recursos livres à pessoa física atingiram 59,5% ao ano, de acordo com o Banco Central, alta de 0,3 ponto percentual ante setembro.

Embora a inadimplência tenha ficado estável no mês —a taxa para atrasos superiores a 90 dias foi de 3,6%—, o número de brasileiros com dívidas segue alto. Segundo a Serasa Experian, eram 61 milhões de inadimplentes no país em outubro.

O governo até vem tentando incentivar “bons pagadores” a terem acesso a juros mais baixos. Em outubro, o Senado aprovou o texto-base do projeto que torna automática a adesão ao Cadastro Positivo, que reúne o histórico desses consumidores –antes, o interessado precisava fazer uma solicitação formal.

A ideia é que quem cumpre com suas obrigações seja “premiado” com taxas de juros mais baratas, porque ofereceria um risco menor de calote às instituições financeiras. O projeto ainda precisa ser votado na Câmara.

“É um incentivo para quem paga em dia, o que tem muito valor principalmente em época de crise, e para as próprias instituições monitorarem melhor esses históricos”, diz Yoshinaga.

Entidades do Sistema Nacional de Defesa do Consumidor, no entanto, veem na proposta riscos, como a “autodeterminação informativa” do consumidor.

PROTEJA-SE

Para não ter surpresas ao descobrir que a dívida levou seu nome para o cadastro de negativados, o consumidor deve redobrar o monitoramento do seu CPF. Muitos birôs de crédito oferecem o serviço gratuitamente.

Se tiver os documentos roubados, a pessoa pode ser vítima de fraude —dívidas contraídas em seu nome, por exemplo. “Nesse caso, tem que registrar boletim de ocorrência. No site do SCPC [Serviço Central de Proteção ao Crédito] é possível comunicar o roubo, para que o mercado seja informado”, diz Sauer.

Quem já está no cadastro de inadimplentes deve renegociar a dívida direto com o credor, sem intermediários —empréstimos a clientes negativados têm juros altos, porque o crédito a esse tomador já é considerado de risco.

“Negocie sempre dentro do que você já pode pagar hoje, não conte com um otimismo de que amanhã pode ser melhor, porque pode não ser e você vai ficar com a dívida ainda maior correndo juros”, orienta Sauer.

Em cinco dias após o pagamento da dívida ou da primeira parcela da renegociação, o nome do cliente tem que estar limpo novamente.

Fonte: Blog televendas